Activity

Mon

Wed

Fri

Sun

Feb

Mar

Apr

May

Jun

Jul

Aug

Sep

Oct

Nov

Dec

Jan

What is this?

Less

More

Memberships

Goldrichtig investieren ✨

232 members • Free

91 contributions to Goldrichtig investieren ✨

700 Millionen. 64 Millionen. 1,1 Milliarden.

𝐖𝐚𝐫𝐮𝐦 𝐡𝐢𝐞𝐫 𝐧𝐢𝐜𝐡𝐭 ü𝐛𝐞𝐫 𝐄𝐢𝐧𝐳𝐞𝐥𝐟ä𝐥𝐥𝐞 𝐠𝐞𝐬𝐩𝐫𝐨𝐜𝐡𝐞𝐧 𝐰𝐞𝐫𝐝𝐞𝐧 𝐬𝐨𝐥𝐥𝐭𝐞. 700 Millionen Euro Abschreibung bei der Bayerische Versorgungskammer. 64 Millionen Euro Verlust beim Versorgungswerk der Ärztekammer Schleswig-Holstein – ausgelöst durch gescheiterte Immobilienprojekte. Und nun ein weiteres Beispiel, das die Dimension klar macht: Beim zahnärztlichen Versorgungswerk Berlin-Brandenburg steht ein Verlust von rund 1,1 Milliarden Euro im Raum – fast die Hälfte des dortigen Anlagevermögens! 𝐒𝐜𝐡𝐧𝐞𝐥𝐥 𝐟𝐨𝐥𝐠𝐭 𝐝𝐢𝐞 𝐄𝐢𝐧𝐨𝐫𝐝𝐧𝐮𝐧𝐠: „Relativ gesehen doch nur Prozente.“ Oder: „Einmalige Sondereffekte.“ Mathematisch mag das im Einzelfall stimmen. Strukturell greift es zu kurz. Denn das eigentliche Risiko liegt nicht in einem einzelnen Jahr, sondern in der Wiederholung ähnlicher Muster. Unterschiedliche Träger. Unterschiedliche Regionen. Unterschiedliche Größenordnungen. Aber die gleiche Mechanik. 𝐕𝐢𝐞𝐥𝐞 ö𝐟𝐟𝐞𝐧𝐭𝐥𝐢𝐜𝐡-𝐫𝐞𝐜𝐡𝐭𝐥𝐢𝐜𝐡𝐞 𝐮𝐧𝐝 𝐛𝐞𝐫𝐮𝐟𝐬𝐬𝐭ä𝐧𝐝𝐢𝐬𝐜𝐡𝐞 𝐕𝐞𝐫𝐬𝐨𝐫𝐠𝐮𝐧𝐠𝐬𝐬𝐲𝐬𝐭𝐞𝐦𝐞 𝐬𝐭𝐞𝐡𝐞𝐧 𝐮𝐧𝐭𝐞𝐫 𝐯𝐞𝐫𝐠𝐥𝐞𝐢𝐜𝐡𝐛𝐚𝐫𝐞𝐦 𝐃𝐫𝐮𝐜𝐤: – langfristige Leistungsversprechen – dauerhaft begrenzte Renditen klassischer Anlagen – wachsender Zwang, in illiquide Immobilien- und Spezialfonds auszuweichen Wenn diese Investments nicht aufgehen, gibt es keinen schnellen Exit. Und für die Mitglieder keine Wahlfreiheit. Die Versicherten: – tragen das Risiko – können den Anbieter nicht wechseln – haben keinen Einfluss auf die Anlagestrategie 𝐕𝐞𝐫𝐚𝐧𝐭𝐰𝐨𝐫𝐭𝐮𝐧𝐠 𝐮𝐧𝐝 𝐇𝐚𝐟𝐭𝐮𝐧𝐠 𝐬𝐢𝐧𝐝 𝐚𝐬𝐲𝐦𝐦𝐞𝐭𝐫𝐢𝐬𝐜𝐡 𝐯𝐞𝐫𝐭𝐞𝐢𝐥𝐭: Entscheidungen werden zentral getroffen, Verluste kollektiv getragen. Das ist kein Skandal. Aber es ist systemisch relevant. Denn wiederkehrende Abschreibungen wirken kumulativ. Der Zinseszinseffekt arbeitet dann nicht mehr für, sondern gegen das System. 𝐃𝐢𝐞 𝐅𝐨𝐥𝐠𝐞𝐧 𝐳𝐞𝐢𝐠𝐞𝐧 𝐬𝐢𝐜𝐡 𝐳𝐞𝐢𝐭𝐯𝐞𝐫𝐳ö𝐠𝐞𝐫𝐭: höhere Beiträge, geringere Leistungen, späterer Renteneintritt. Nicht heute. Aber schleichend. Deshalb ist die entscheidende Frage nicht, wie hoch der Verlust in einem Jahr war, sondern wie belastbar, transparent und steuerbar diese Systeme über Jahrzehnte hinweg sind. Ein Jahr ist selten das Problem.

6

0

Pflicht oder Kür?

𝐃𝐢𝐞 𝐖𝐚𝐡𝐫𝐡𝐞𝐢𝐭 𝐳𝐮𝐫 𝐕𝐞𝐫𝐬𝐨𝐫𝐠𝐮𝐧𝐠𝐬𝐨𝐫𝐝𝐧𝐮𝐧𝐠 𝐢𝐧 𝐝𝐞𝐫 𝐛𝐀𝐕. Viele Arbeitgeber gehen davon aus, dass sie zwingend eine Versorgungsordnung brauchen, sobald sie betriebliche Altersversorgung anbieten. 👉 Das ist ein Mythos. Es gibt keine gesetzliche Pflicht, eine Versorgungsordnung einzuführen. Weder das BetrAVG noch andere Vorschriften verlangen sie ausdrücklich. 𝐀𝐛𝐞𝐫: Zwischen rechtlicher Möglichkeit und unternehmerischer Vernunft liegt – wie so oft – ein entscheidender Raum. Eine Versorgungsordnung ist kein Formalismus. Sie ist ein strategisches Steuerungsinstrument. Sie sorgt für: ✔️ klare Spielregeln statt Einzelfallentscheidungen ✔️ Gleichbehandlung und Nachvollziehbarkeit ✔️ geringere Haftungs- und Streitrisiken ✔️ saubere Prozesse gegenüber Mitarbeitern, Steuerberater und Prüfern 𝐎𝐝𝐞𝐫 𝐚𝐧𝐝𝐞𝐫𝐬 𝐠𝐞𝐬𝐚𝐠𝐭: 👉 Nicht die Pflicht macht sie relevant, sondern die Wirkung. 𝐏𝐫𝐚𝐱𝐢𝐬𝐛𝐞𝐢𝐬𝐩𝐢𝐞𝐥: Ein mittelständisches Unternehmen mit 18 Mitarbeitern führte bAV „historisch gewachsen“ ein – ohne Ordnung, ohne klare Regeln. 𝐄𝐫𝐠𝐞𝐛𝐧𝐢𝐬: Diskussionen bei Neueintritten, Unsicherheit bei Austritten, Haftungsfragen bei Entgeltumwandlung. Mit einer klaren Versorgungsordnung: Ruhe, Transparenz, Entscheidungsfreiheit – auf Unternehmensseite. Haben Sie Ihre bAV wirklich geregelt – oder funktioniert sie nur „irgendwie“? 𝐉𝐞𝐭𝐳𝐭 𝐚𝐮𝐬𝐭𝐚𝐮𝐬𝐜𝐡𝐞𝐧! ▶️ Sie können mir eine Direktnachricht senden, wenn Sie wissen möchten, ob Ihre aktuelle bAV-Struktur strategisch sauber aufgestellt ist – oder unnötige Risiken enthält. #betrieblicheAltersvorsorge #Versorgungsordnung #UnternehmerVerantwortung #HaftungMinimieren #bAV

4

0

Mehr Rendite für die bAV - wirklich?

Die Bundesregierung will die betriebliche Altersversorgung attraktiver machen. Pensionskassen sollen künftig mehr Spielraum in der Kapitalanlage bekommen, um höhere Renditen zu erzielen. Klingt erstmal gut. Ist es aber nur auf den ersten Blick. Denn was kaum jemand ausspricht: 👉 Mehr Anlagespielraum bedeutet mehr Kapitalmarktrisiko. 👉 Die Arbeitgeberhaftung bleibt trotzdem vollständig bestehen. Heißt konkret: Die Pensionskasse darf riskanter investieren Die Leistung kann schwanken oder gekürzt werden Der Arbeitgeber haftet am Ende trotzdem für die zugesagte Rente Das Risiko wird also nicht gelöst – es wird verlagert. Ein Praxisbeispiel: Ein mittelständisches Unternehmen entscheidet sich für eine klassische Pensionskasse. Die Kapitalanlage wird „moderner“, chancenreicher, volatiler. Nach Jahren reicht die Leistung nicht aus. Die Folge? Nicht die Pensionskasse springt ein. Nicht der Staat. Sondern der Unternehmer!!! Genau das ist der strukturelle Denkfehler dieser Reform. Das eigentliche Problem der bAV ist nicht die Rendite allein. Sondern: fehlende unternehmerische Steuerbarkeit kein Einfluss auf die Kapitalverwendung voller Haftungsdurchgriff gleichzeitiger Liquiditätsabfluss Mehr Risiko im alten System macht es nicht zukunftsfähig. Es macht es nur unsicherer – bei gleicher Verantwortung. Die entscheidende Frage ist daher nicht: „Wie holen wir mehr Rendite aus bestehenden Modellen?“ Sondern: 👉 Wie schaffen wir Versorgungsmodelle, die Haftung, Liquidität und Kontrolle endlich zusammenbringen? Darüber sollten wir sprechen. 𝐌𝐞𝐢𝐧𝐞 𝐅𝐫𝐚𝐠𝐞 𝐚𝐧 𝐔𝐧𝐭𝐞𝐫𝐧𝐞𝐡𝐦𝐞𝐫 𝐮𝐧𝐝 𝐄𝐧𝐭𝐬𝐜𝐡𝐞𝐢𝐝𝐞𝐫: 👉 Wer trägt in Ihrem bAV-Modell eigentlich das Risiko – und wer hat die Kontrolle?

4

0

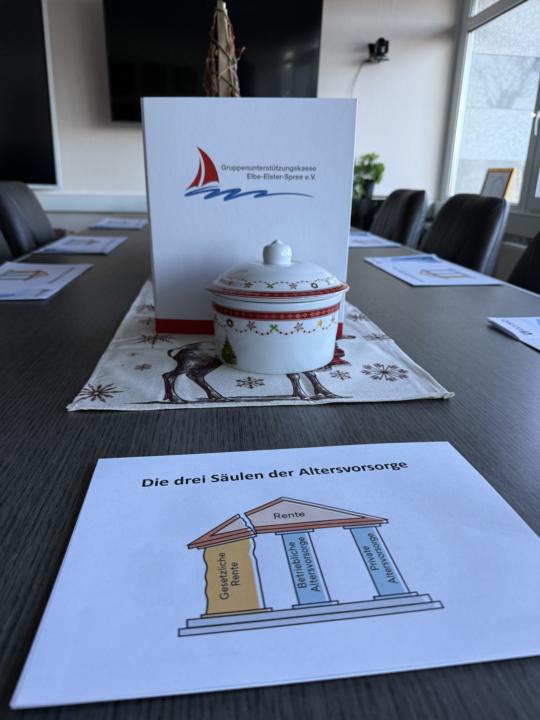

Warum bAV-Gespräche nichts mit Produkten zu tun haben sollten…

So sah letzte Woche der Raum für unsere Mitarbeitergespräche zur bAV aus. Kein Verkauf. Keine Folien. Keine Produkte. Ein Tisch. Zeit. Und ehrliche Fragen zur Altersvorsorge. Viele Mitarbeiter starten mit einem festen Glaubenssatz: 👉 „Die gesetzliche Rente wird schon reichen.“ Genau hier beginnt das eigentliche Gespräch. Denn Altersvorsorge scheitert selten an Lösungen – sondern fast immer an falschen Annahmen. Betriebliche Altersvorsorge ist kein Benefit. Sie ist unternehmerische Verantwortung. Richtig geführt bedeutet das: • verständlich für Mitarbeiter • steuerlich sinnvoll für Unternehmen • frei von Verkaufslogik Deshalb sprechen wir bewusst über Strukturen – und nicht über Tarife. Die freie Unterstützungskasse ist dabei kein Produkt, sondern ein Instrument. Nicht laut. Nicht kompliziert. Sondern nachvollziehbar. Denn Klarheit ist der erste Schritt jeder Vorsorge. Frage an dich: 👉 Wird bAV in deinem Unternehmen noch verkauft – oder bereits strategisch besprochen?

3

0

Wieder eine Pensionskasse in Schieflage

... und niemand redet über das eigentliche Risiko Die BaFin hat der Babcock Pensionskasse wegen Kapitalunterdeckung die Betriebserlaubnis entzogen. Eine kleine Kasse, rund 10.000 Mitglieder – aber das spielt keine Rolle. Denn jede weitere Schieflage zeigt dasselbe Grundproblem: Die Leistungen sind garantiert. Die Deckung dahinter oft nicht. Und dann steht unausweichlich die Frage im Raum: Wer trägt die Lücke, wenn die Kasse es nicht kann? 🎯 Der blinde Fleck: Es trifft zuerst die Arbeitgeber Viele glauben, Pensionskassen seien „ausfinanziert“. Fakt ist: Wenn Leistungen sinken, haftet der Arbeitgeber für die ursprüngliche Zusage. Lebenslang. Unabhängig von Bilanzierungstricks oder Aufsichtsrecht. ➡️ Das ist kein Versicherungsproblem. ➡️ Es ist ein Liquiditätsrisiko für Unternehmen. 📉 Praxisbeispiel 20 Mitarbeiter, klassische Pensionskassenzusage. Die Kasse senkt Leistungen wegen Unterdeckung. Der arbeitsrechtliche Anspruch bleibt bestehen. Was passiert? Der Arbeitgeber muss die Differenz zahlen – jedes Jahr, bis an das Lebensende des Mitarbeiters. Für große Konzerne verkraftbar. Für Mittelständler? Oft existenzbedrohend. 🧩 Was bedeutet das für die bAV-Strategie? Garantien ≠ gesicherte Kapitaldeckung Kleine Kassen fallen zuerst, aber nie allein Regulierung schützt Formalien, nicht reale Leistungsniveaus Das Risiko wandert zurück ins Unternehmen Wer heute bAV gestaltet, muss die Struktur hinter dem Versprechen verstehen – nicht die Verpackung. 🧭 Was Unternehmer jetzt tun sollten 1️⃣ Zusagen prüfen – wo haftest du wirklich? 2️⃣ Deckungslücken simulieren – was passiert im Leistungsfall? 3️⃣ Strukturen nutzen, die Kapital im Unternehmen halten 4️⃣ Weg von Fremddeckung → hin zu eigenem Stärkepolster ❓ Frage an euch Wie viele solcher Fälle braucht es noch, bis die Branche ehrlich über Arbeitgeberhaftung und echte Sicherheit in der bAV spricht?

5

0

1-10 of 91